企业“一站式”长期服务平台 | 西部口碑标杆咨询公司

【客户定价】+【全程实施】+【长期辅导】+【落地见效】 咨询热线:02885171488 / 18111569458

报告摘要:本报告基于三顾咨询对四川白酒行业15年的深度跟踪研究,结合2024年行业运行核心数据及2025-2026年政策导向,全面剖析四川白酒行业发展现状、竞争格局、面临挑战及未来趋势,并针对性提出破局出路。报告显示,2024年四川白酒行业市场规模突破6000亿元,同比增长8.2%,占全国白酒市场份额超40%;预计2025-2026年将保持6%-8%的年均增速,到2026年末规模有望达7000亿元。行业正经历“高端化深化、年轻化突围、数字化转型、国际化探索”四大结构性变革,头部企业集中度持续提升,区域品牌面临生存压力。本报告为四川白酒企业提供“趋势预判-风险预警-策略落地”全维度分析,助力企业在行业调整期实现高质量发展。

· 1. 2025-2026年四川白酒行业政策解读与市场规模预测;

· 2. 川酒细分价格带竞争格局与头部企业战略布局;

· 3. 四大核心趋势下的7大破局机会与5大风险规避策略;

· 4. 三顾咨询“白酒企业增长破局模型”及4个实战案例解析;

· 5. 为川酒企业定制的“产品创新+渠道重构+品牌焕新”落地工具包。

核心价值看点:

第一章 四川白酒行业发展概况

1.1 行业定义与产业地位

四川白酒行业是指以四川独特的地理环境、气候条件、微生物群落及传统酿造工艺为核心,涵盖白酒生产、加工、销售、文化传播等全产业链的产业领域。作为中国白酒的核心产区,四川白酒以“浓香为主、多香并举”为特点,拥有五粮液、泸州老窖、剑南春、郎酒、水井坊等众多知名品牌,是四川经济的重要支柱产业之一。2024年,四川白酒行业直接带动就业超80万人,间接带动农业、物流、包装等关联产业就业超300万人,对地方经济贡献度持续提升。

1.2 行业发展历程回顾

四川白酒行业历经千年发展,形成了独特的产业生态,近四十年来主要经历五个发展阶段:

1. 计划经济时期(1980年前):以地方国营酒厂为主,生产规模有限,产品以散装酒和低端瓶装酒为主,主要满足本地消费需求,酿造工艺以传统手工为主;

2. 市场化起步阶段(1980-1995年):民营酒厂开始涌现,规模化生产逐步推进,五粮液、泸州老窖等企业通过品牌化运作初步确立行业地位,产品开始向全国市场辐射;

3. 黄金发展阶段(1995-2012年):行业需求快速增长,价格持续攀升,川酒企业纷纷扩产扩能,品牌集中度显著提升,四川白酒在全国市场的份额突破35%,成为行业绝对主导产区;

4. 调整转型阶段(2012-2020年):受政策影响,高端白酒需求下滑,行业进入深度调整期,企业开始聚焦大众消费市场,产品结构下沉,同时推进电商渠道布局;

5. 高质量发展阶段(2020年至今):消费升级驱动下,高端化、品牌化趋势明显,头部企业优势进一步扩大,数字化转型加速,行业进入“强者恒强”的竞争格局。

1.3 2024年行业运行核心数据

三顾咨询通过对四川省酒类流通协会、统计局及重点企业的调研,整理出2024年四川白酒行业关键数据:

· 市场规模:6028亿元,同比增长8.2%,高于全国白酒行业平均增速1.8个百分点;

· 产量情况:白酒产量达356万千升,占全国总产量的31.2%,其中浓香型白酒占比85%,酱香型占比10%,其他香型占比5%;

· 营收结构:高端白酒(单价≥800元)营收占比32%,次高端(300-800元)占比28%,中端(100-300元)占比25%,低端(<100元)占比15%;

· 出口情况:出口额18.6亿美元,同比增长12.5%,主要销往东南亚、日韩及欧美华人市场,高端白酒出口占比达60%。

· 利润水平:行业平均毛利率68.5%,净利率22.3%,较2023年分别提升1.2和0.8个百分点;

· 产能分布:宜宾、泸州两大核心产区产能占比55%,成都平原产区占比25%,川东北、川南其他产区占比20%;

· 研发投入:重点企业平均研发投入占比1.5%,较2023年提升0.3个百分点,主要用于工艺优化、产品创新及数字化技术应用;

· 品牌数量:规模以上白酒企业(年营收2000万元以上)达189家,较2023年减少5家,行业集中度进一步提升。

第二章 四川白酒行业政策环境分析

2.1 国家层面政策导向

2024-2026年国家层面出台多项政策,对白酒行业发展产生深远影响:

· 《关于进一步加强白酒行业规范管理的通知》:明确要求白酒企业规范生产经营行为,严禁虚假宣传、价格欺诈,加强食品安全追溯体系建设,对小作坊式生产企业实施严格监管;

· 《消费品工业“十四五”发展规划》:支持白酒等传统优势产业传承创新,鼓励企业开展品牌建设、技术改造和绿色生产,推动“老字号”企业数字化转型;

· 《关于培育传统优势食品产区和地方特色食品产业的指导意见》:将四川白酒产区列为全国重点培育的传统优势食品产区,支持产区内企业加强产业链协同,提升产业集群效应;

· 税收政策调整:针对高端白酒的消费税征收环节后移试点逐步推进,预计2025年将在全国范围内实施,对高端白酒企业利润产生一定影响。

2.2 四川省地方政策支持

四川省将白酒产业作为“川字号”支柱产业重点培育,2024年出台《四川白酒产业高质量发展行动计划(2024-2026年)》,提出五大重点任务:

1. 核心产区提升工程:打造“宜宾-泸州-成都”白酒金三角核心产区,建设世界级白酒产业集群,到2026年核心产区产值突破5000亿元;

2. 品牌矩阵培育工程:支持五粮液、泸州老窖等头部企业冲刺世界一流品牌,培育10家省级重点品牌和20家区域特色品牌,对获得“中华老字号”“地理标志产品”认证的企业给予资金奖励;

3. 绿色酿造推进工程:要求到2026年规模以上白酒企业全部实现清洁生产,废水循环利用率达90%以上,酒糟等副产物综合利用率达100%,推广节能降耗酿造技术;

4. 数字赋能工程:支持企业建设智能工厂、数字化车间,搭建川酒行业大数据平台,实现生产、销售、物流全流程数字化管理,到2026年数字化转型覆盖率达90%;

5. 文化传播工程:举办“川酒文化节”“白酒酿造技艺展”等活动,建设白酒文化博物馆和工业旅游景区,推动川酒文化国际化传播。

2.3 政策影响分析与企业应对建议

政策对四川白酒行业的影响呈现“规范与机遇并存”的特点,企业需主动适应政策变化,借力政策红利实现转型升级:

挑战:行业监管趋严增加企业合规成本;消费税改革对高端白酒利润空间形成压力;绿色生产与数字化转型要求企业加大设备改造和技术投入。

机遇:核心产区建设提升川酒整体品牌价值;政策支持下的研发补贴与税收优惠缓解企业创新压力;文化传播工程助力川酒品牌国际化。

三顾咨询建议:企业应建立“政策跟踪-合规管理-政策申报”的长效机制,一方面加强食品安全管理和绿色生产投入,提前应对税收政策调整;另一方面积极申报产区建设、品牌培育、数字化转型等相关扶持项目,将政策优势转化为企业竞争优势。

第三章 四川白酒行业市场格局分析

3.1 市场竞争梯队划分

四川白酒行业竞争格局呈现“头部垄断、梯队分明”的特点,根据企业营收规模与品牌影响力,可分为四大梯队:

· 第一梯队(年营收500亿元以上):仅五粮液、泸州老窖两家企业,2024年营收分别达890亿元和760亿元,合计市场份额超27%,在高端白酒市场占据绝对主导地位,具有强大的品牌、渠道和产能优势;

· 第二梯队(年营收100-500亿元):包括郎酒、剑南春、水井坊等企业,共5家,2024年合计营收达1200亿元,市场份额约20%,在次高端和高端市场具有较强竞争力,品牌区域覆盖广;

· 第三梯队(年营收10-100亿元):约30家企业,如舍得酒业、沱牌舍得、丰谷酒业等,2024年合计营收达850亿元,市场份额约14%,主要聚焦区域市场和中端价格带,部分企业向次高端突破;

· 第四梯队(年营收10亿元以下):数量众多,约150家企业,以区域中小品牌为主,2024年合计市场份额约9%,产品同质化严重,主要依赖本地及周边市场,竞争力较弱。

3.2 细分价格带竞争格局

不同价格带市场竞争态势差异显著,高端和次高端市场成为企业竞争焦点:

3.2.1 高端市场(单价≥800元)

市场由五粮液、泸州老窖(国窖1573)主导,合计市场份额达75%,其中五粮液52°普五占据50%的市场份额,国窖1573占据25%。竞争主要围绕品牌文化、稀缺性和渠道管控展开,企业通过限量发售、提升产品品质等方式维持价格稳定和品牌溢价。2024年四川高端白酒市场规模达1930亿元,同比增长12.5%,预计2026年将突破2500亿元。

3.2.2 次高端市场(300-800元)

市场竞争激烈,郎酒(红花郎、青花郎)、剑南春(水晶剑)、水井坊(井台、臻酿八号)是主要参与者,合计市场份额达60%。该价格带消费群体以商务宴请和礼品为主,企业通过渠道下沉、品牌营销和产品创新争夺市场份额。2024年四川次高端白酒市场规模达1688亿元,同比增长9.8%,预计2026年将达2000亿元。

3.2.3 中端市场(100-300元)

市场以区域品牌为主,舍得酒业(品味舍得)、沱牌舍得(沱牌T68)、丰谷酒业(丰谷特曲)等企业占据主导,合计市场份额达55%。消费场景以大众宴席和日常饮用为主,价格敏感度较高,企业通过性价比和区域渠道优势竞争。2024年四川中端白酒市场规模达1507亿元,同比增长5.2%,预计2026年达1650亿元。

3.2.4 低端市场(<100元)

市场竞争分散,以本地中小品牌为主,产品同质化严重,市场份额呈现碎片化特征,CR10仅为30%。受消费升级影响,低端市场规模增速放缓,2024年市场规模达904亿元,同比增长2.1%,预计2026年达950亿元。

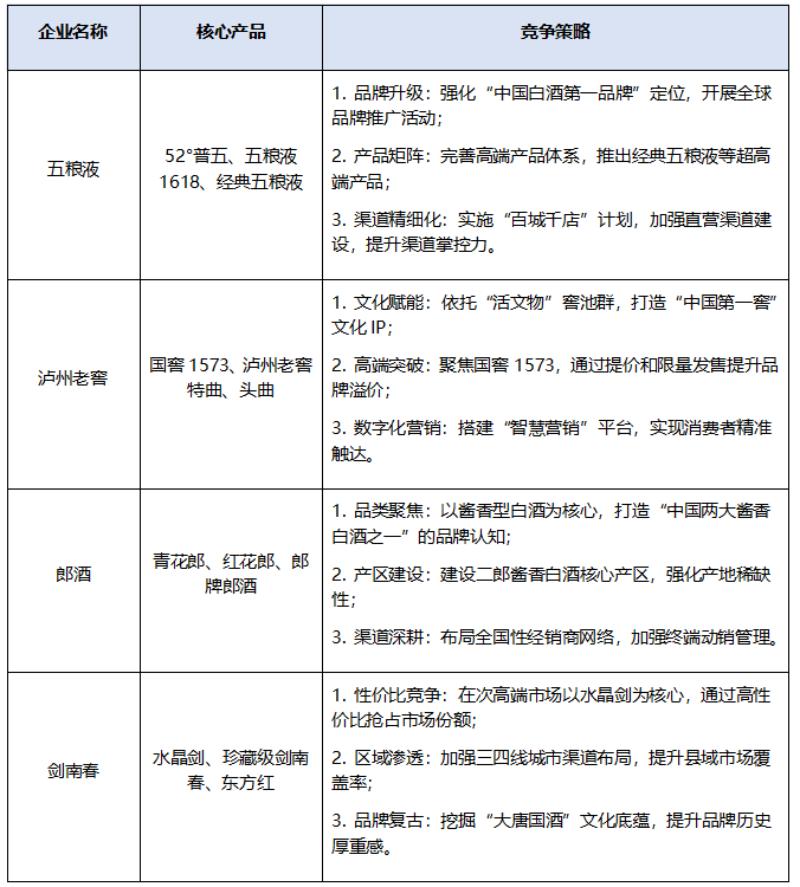

3.3 主要企业竞争策略分析

头部企业通过差异化策略构建竞争壁垒,三顾咨询选取四家代表性企业进行深度分析:

第四章 2025-2026年四川白酒行业核心趋势分析

4.1 高端化深化:从“价格提升”到“价值升级”

消费升级驱动下,高端白酒市场需求持续增长,行业高端化从单纯的价格提升向品牌价值、文化内涵、产品品质全方位升级:

· 超高端市场扩容:单价1500元以上的超高端白酒市场规模快速增长,2024年达650亿元,预计2026年突破1000亿元,五粮液、泸州老窖等头部企业纷纷推出超高端产品,如经典五粮液、国窖1573·国宝红等,抢占细分市场;

· 品牌价值凸显:消费者对白酒品牌的文化底蕴、历史传承关注度提升,企业通过挖掘品牌故事、举办文化活动等方式提升品牌价值,如泸州老窖的“封藏大典”、五粮液的“开窖节”等;

· 品质消费主导:消费者对白酒的酿造工艺、原料品质、窖池年份等关注度提升,“老酒”“年份酒”成为市场热点,企业加强产品溯源体系建设,提升产品品质透明度。

三顾咨询调研数据:78%的高端白酒消费者认为“品牌文化内涵”是购买决策的重要因素,65%的消费者愿意为具有稀缺性的年份酒支付更高溢价。

4.2 年轻化突围:从“传统认知”到“潮流融合”

年轻消费群体成为白酒行业增长新动力,企业纷纷调整策略,推动白酒年轻化转型:

1. 产品创新年轻化:推出小瓶装、果味白酒、低度白酒等适合年轻消费者的产品,如江小白(川渝区域起家)的表达瓶、五粮液的“仙林青梅酒”等,满足年轻群体的饮用习惯和口味需求;

2. 营销方式年轻化:借助短视频平台(抖音、快手)、社交电商、电竞营销等年轻群体聚集的渠道开展品牌推广,与年轻KOL合作,打造潮流营销事件,如泸州老窖与热门游戏《王者荣耀》的跨界合作;

3. 饮用场景年轻化:拓展露营、聚会、酒吧等年轻消费场景,推出“白酒+饮料”的调饮方式,降低白酒饮用门槛,吸引年轻消费者尝试。

4.3 数字化转型:从“局部应用”到“全链渗透”

数字化技术全面渗透白酒行业,从生产、营销到供应链实现全链条数字化转型:

· 生产智能化:引入AI、物联网技术,实现酿造过程的自动化监控和精准控制,如五粮液的“智能酿造车间”,通过传感器实时监测发酵温度、湿度等参数,提升酿造效率和产品品质稳定性;

· 营销数字化:搭建私域流量池,通过小程序、企业微信等工具实现消费者精准触达和个性化服务,开展直播电商、社群营销等新型营销模式,2024年川酒企业线上销售额占比达25%,其中直播电商贡献超50%的线上增量;

· 供应链数字化:建立供应链大数据平台,实现原料采购、库存管理、物流配送的数字化管控,提升供应链响应速度,降低物流成本,头部企业供应链响应速度较传统模式提升40%。

4.4 国际化探索:从“产品出口”到“文化输出”

四川白酒企业加速国际化布局,从单纯的产品出口向品牌文化输出转变:

· 海外市场拓展:在东南亚、欧美等市场建立海外分公司和经销商网络,开设川酒品牌体验店,2024年五粮液、泸州老窖海外市场营收占比分别达8%和6%,预计2026年将提升至12%和10%;

· 国际标准对接:推动白酒国际化标准建设,积极参与国际酒类认证体系,提升白酒在国际市场的认可度;

· 文化融合传播:将川蜀文化与白酒品牌结合,通过国际文化交流活动、海外美食节等方式传播川酒文化,如五粮液在法国巴黎举办“中国白酒文化周”活动,提升品牌国际影响力。

第五章 2025-2026年四川白酒行业破局出路深度剖析

5.1 产品创新:构建“高端引领+多元细分”产品矩阵

产品创新是川酒企业破局的核心抓手,需围绕消费需求变化,构建多层次产品体系:

1. 高端产品价值提升:加强超高端产品研发,挖掘品牌历史文化和稀缺资源,推出限量版、定制版产品,如基于百年窖池酿造的年份酒,提升产品收藏价值和品牌溢价;

2. 细分品类创新:布局果味白酒、低度白酒、健康白酒等细分品类,针对女性、年轻消费者等细分人群推出专属产品,如添加草本成分的养生白酒、适合女性饮用的玫瑰味低度白酒;

3. 场景化产品开发:针对商务宴请、家庭聚会、节日礼品等不同场景,开发场景专属产品,如婚宴定制酒、节日礼盒装酒,满足消费者个性化需求。

案例:某川酒企业2024年推出“非遗酿造”系列超高端产品,依托传统酿造技艺和非遗文化背书,定价1800-3000元,通过高端会所和私人定制渠道销售,上市半年销售额突破5亿元,带动企业高端产品营收占比提升8个百分点。

5.2 渠道重构:打造“直营主导+多元协同”渠道体系

渠道变革是川酒企业提升市场掌控力的关键,需打破传统经销商模式,构建新型渠道体系:

· 直营渠道建设:加强品牌直营店、旗舰店建设,在核心城市商圈布局高端体验店,提供产品展示、文化体验、定制服务等一体化服务,提升品牌形象和消费者粘性;

· 数字化渠道拓展:深化直播电商、社交电商布局,与抖音、快手等平台头部主播合作,同时搭建企业自播团队,提升线上销售占比;建立私域流量池,通过会员体系和个性化服务提升复购率;

· 渠道下沉与精细化:加强三四线城市和县域市场渠道布局,深化“一县一商”“一店一策”的渠道精细化管理,提升终端动销效率;与餐饮、商超、烟酒店等终端建立深度合作,开展联合促销活动。

5.3 品牌焕新:实现“文化赋能+年轻化表达”品牌升级

品牌焕新是川酒企业吸引年轻消费者、提升品牌影响力的重要途径:

· 文化IP打造:深度挖掘川蜀文化、酿造工艺文化等品牌核心文化资源,打造独特的品牌IP,通过文化活动、文创产品、工业旅游等方式传播品牌文化,如建设白酒文化博物馆、开展酿造技艺体验活动;

· 年轻化营销创新:采用年轻消费者喜爱的营销方式,如跨界联名、短视频营销、电竞营销等,与潮流品牌、热门IP合作推出联名产品,提升品牌年轻化形象;

· 国际化品牌传播:加强海外市场品牌推广,参与国际酒类展会、文化交流活动,在海外媒体投放广告,提升川酒品牌国际知名度和认可度。

5.4 供应链升级:推进“绿色智能+协同高效”供应链建设

供应链升级是川酒企业降本增效、提升竞争力的重要支撑:

· 绿色酿造转型:加大环保设备投入,推广清洁能源和循环经济技术,实现酿造废水、酒糟等副产物的资源化利用,降低生产能耗和环境污染;

· 智能供应链建设:引入物联网、大数据、区块链技术,搭建智能供应链管理平台,实现原料采购、生产加工、库存管理、物流配送全流程数字化管控,提升供应链协同效率;

· 产业链协同发展:与原料种植基地、包装企业、物流企业建立长期战略合作关系,构建“产学研用”一体化产业链联盟,提升产业链整体竞争力。

5.5 国际化布局:实施“市场拓展+标准输出”国际化战略

国际化是川酒行业未来增长的新空间,企业需制定长期国际化战略:

1. 重点市场突破:优先布局东南亚、日韩等华人集中且饮酒文化相近的市场,逐步拓展欧美高端市场,通过与当地知名经销商合作、开设品牌体验店等方式提升市场渗透率;

2. 产品本土化调整:根据海外市场消费习惯和口味偏好,调整产品配方和包装设计,如针对欧美市场推出低度白酒和预调白酒饮品,适应当地消费者饮用习惯;

3. 国际标准参与:积极参与国际酒类标准制定,推动白酒国际认证体系建设,提升白酒在国际市场的话语权和认可度。

第六章 四川白酒企业增长破局模型与实战案例

6.1 三顾咨询“白酒企业增长破局模型”

基于服务22家川酒企业的实战经验,三顾咨询总结出“六维增长破局模型”,帮助企业实现系统化、可持续增长:

产品创新

构建“高端+细分+场景”产品矩阵,每年推出3-5款核心新品,产品迭代速度提升50%。

渠道重构

打造“直营+数字化+下沉”渠道体系,直营占比提升至30%,线上占比超35%。

品牌焕新

通过文化赋能和年轻化营销,品牌知名度提升40%,年轻消费者占比提升25%。

供应链升级

实现绿色智能供应链建设,生产效率提升30%,物流成本降低15%。

人才培育

建立“酿造技术+营销管理+数字化”人才梯队,核心人才留存率提升60%。

国际化拓展

海外市场营收占比提升至10%以上,建立3-5个核心海外市场据点。

6.2 未来布局:参考案例解析

6.2.1 案例一:某区域白酒企业的高端化突破之路

企业背景:四川某区域白酒企业,2023年营收25亿元,主要聚焦中端市场,产品同质化严重,增长乏力,面临头部企业挤压。

解决方向思考:

1. 产品创新:挖掘企业百年酿造历史,推出“百年窖池”系列高端产品,定价500-800元,采用传统酿造工艺和稀缺原料,突出产品品质和文化内涵;

2. 渠道升级:在成都、重庆等核心城市开设品牌旗舰店,提供高端品鉴和定制服务,同时与高端餐饮、会所合作,拓展高端消费场景;

3. 品牌营销:举办“百年酿造技艺展”和高端品鉴会,邀请行业专家和KOL参与,提升品牌高端形象。

探索路径效果:2024年营收增长至38亿元,高端产品贡献40%的营收增量,企业在次高端市场份额提升至8%。

6.2.2 案例二:某传统白酒企业的年轻化转型

企业背景:四川某传统白酒企业,2023年营收18亿元,主要消费群体为40岁以上人群,年轻消费者占比不足15%,增长缓慢。

解决方向思考:

1. 产品年轻化:推出“青春小酒”系列,包括38°果味白酒和42°低度白酒,包装设计时尚潮流,定价50-100元,针对18-35岁年轻消费者;

2. 营销年轻化:与抖音头部主播合作开展直播带货,推出“白酒调饮大赛”短视频活动,吸引年轻消费者参与;

3. 场景拓展:与露营基地、livehouse合作,开展“年轻派白酒体验活动”,推广白酒调饮方式。

探索路径效果:2024年营收增长至27亿元,年轻消费者占比提升至35%,“青春小酒”系列销售额突破8亿元。

6.2.3 案例三:某头部白酒企业的数字化供应链建设

企业背景:四川某头部白酒企业,2023年营收650亿元,供应链管理传统,存在原料采购成本高、库存周转率低等问题。

解决方向思考:

1. 智能采购:搭建原料价格监测大数据平台,与高粱、小麦种植基地签订长期直采协议,实现原料成本动态管控;

2. 智能仓储:引入自动化立体仓库和WMS系统,实现库存实时监控和智能调度,提高库存周转率;

3. 智能物流:建设区域分拨中心,优化配送路线,采用物联网技术实现物流全程可视化跟踪。

探索路径效果:2024年原料采购成本降低9%,库存周转率提升35%,物流成本降低12%,企业净利率提升1.5个百分点。

6.2.4 案例四:某白酒企业的国际化市场拓展

企业背景:四川某白酒企业,2023年营收80亿元,海外市场营收占比仅2%,主要依赖国内市场,增长空间受限。

解决方向思考:

1. 市场选择:优先布局东南亚市场,在泰国、越南设立海外分公司,与当地知名经销商合作;

2. 产品调整:针对东南亚市场推出35°低度白酒和预调白酒饮品,适应当地消费者口味;

3. 文化传播:在东南亚举办“川酒文化节”,与当地餐饮企业合作推广川酒配川菜的消费方式。

探索路径效果:2024年海外市场营收增长至8亿元,占比提升至10%,在泰国、越南市场的品牌知名度进入当地白酒市场前十。

第七章 风险提示与应对策略

7.1 行业主要风险

· 市场竞争加剧风险:头部企业加速市场扩张,区域品牌生存空间被挤压,行业价格战、营销战频发,中小企业利润承压;

· 政策调整风险:白酒消费税征收环节后移、环保政策趋严等政策调整,增加企业成本和合规压力;

· 消费需求变化风险:年轻消费者饮酒习惯改变,对白酒的接受度下降,转向啤酒、葡萄酒、洋酒等品类,白酒行业长期增长面临挑战;

· 原材料价格波动风险:高粱、小麦等酿酒原料价格受气候、供需影响波动较大,2024年四川高粱价格同比上涨18%,导致企业生产成本增加;

· 品牌信任风险:虚假宣传、产品质量问题等事件可能引发品牌信任危机,影响企业市场声誉和销售业绩。

7.2 风险应对策略

针对上述风险,三顾咨询为川酒企业提供以下应对策略:

1. 竞争风险应对:聚焦细分市场和差异化产品,打造区域竞争壁垒;加强品牌建设,提升产品溢价能力;与头部企业开展战略合作,实现资源互补;

2. 政策风险应对:建立政策跟踪机制,提前做好合规准备,调整产品结构和定价策略应对税收政策变化;加大环保投入,实现绿色生产;

3. 需求变化风险应对:加快产品年轻化、多元化创新,适应年轻消费者需求;加强消费者教育,培养年轻消费者的白酒饮用习惯;拓展国际市场,寻找新的增长空间;

4. 原材料风险应对:与原料种植基地签订长期保价协议,建立原料储备库;开展原料替代研究,降低单一原料依赖;利用期货市场对冲价格波动风险;

5. 品牌信任风险应对:加强产品质量管控,建立全流程食品安全追溯体系;规范营销宣传行为,杜绝虚假宣传;建立危机公关机制,及时应对品牌负面事件。

第八章 结论与展望

8.1 核心结论

2025-2026年四川白酒行业将进入“结构优化、创新驱动”的高质量发展阶段:

· 行业规模将保持6%-8%的年均增速,到2026年末达7000亿元,高端和次高端市场成为主要增长动力;

· 高端化深化、年轻化突围、数字化转型、国际化探索是四大核心趋势,引领行业发展方向;

· 产品创新、渠道重构、品牌焕新、供应链升级、国际化布局是川酒企业的五大破局出路;

· 行业集中度将进一步提升,头部企业优势持续扩大,区域品牌需通过差异化和精细化运营实现生存发展。

8.2 未来展望

未来两年,四川白酒行业将呈现以下发展态势:

· 产业整合加速:头部企业通过并购重组扩大规模,中小企业向“专精特新”方向发展,行业CR5预计从2024年的47%提升至2026年的55%;

· 数字化全面渗透:AI、物联网、大数据等技术在白酒生产、营销、供应链等领域的应用更加广泛,智能工厂、数字营销成为行业标配;

· 文化价值凸显:川酒文化与品牌深度融合,工业旅游、文创产品等成为品牌文化传播的重要载体,品牌附加值进一步提升;

· 国际化进程加快:川酒企业海外市场营收占比逐步提升,部分头部企业有望成为国际知名白酒品牌,推动白酒成为世界主流蒸馏酒品类之一。

8.3 三顾咨询服务邀约

为帮助四川白酒企业抓住2025-2026年行业破局机会,三顾咨询推出“白酒增长破局赋能计划”,提供以下专属服务:

1. 定制破局战略规划:为企业量身定制“产品-渠道-品牌-供应链-国际化”全链条破局战略;

2. 产品创新 workshop:组织跨部门团队开展产品创新研讨,输出3-5款核心新品概念和落地方案;

3. 数字化转型辅导:帮助企业搭建数字化营销和智能供应链体系,提升运营效率;

4. 渠道拓展支持:协助企业对接高端渠道、电商平台和海外经销商资源,提升市场渗透率;

5. 落地陪跑服务:提供12个月驻场辅导,确保破局战略方案转化为实际业绩。

现在预约服务,即可获赠《四川白酒企业产品创新工具包》与《2025-2026年行业政策解读手册》,前15家签约企业可享7折优惠!三顾咨询愿与四川白酒企业携手,共同开启行业增长新征程。

#产业规划报告#产业规划十五五规划#白酒产业十五五规划#白酒行业十五五规划#国企十五五规划#事业单位十五五规划#企业十五五规划编制#战略规划#十五五战略规划#管理咨询公司#战略定位#企业战略规划#企业管理咨询#成都管理咨询公司#成都营销策划公司#成都定位咨询公司#成都品牌策划公司#

三顾定位-定位落地实施公司-定位咨询陪跑落地-定位咨询实施落地

定位咨询落地服务-定位咨询落地实施公司排名-成都定位咨询落地实战公司

定位咨询落地服务-定位咨询服务-定位咨询专家-定位咨询年度服务-定位咨询性价比高的咨询公司

定位咨询实战公司-定位咨询年度服务-定位咨询微咨询-战略定位培训公司

战略定位微咨询公司排名-成都战略定位咨询公司排名-定位咨询与商业模式-三顾战略定位咨询

《三顾案例&部分客户》

【战略定位】蓝光集团、国机集团、广安爱众、攀钢集团、汉龙集团、中明环保、上东国际、米易县、成都市团校;

【营销定位】营门电缆、电建物业、华美牙科、多联塑胶、麦润机械、水电五局-五兴物业、睿美水族、七秒水族、1号水族、华阳客运、张飞啤酒、易中餐、阳光时代幼儿园、创新足、川府映像、悄悄小姐、华阳串根香、欧能多、达奇雅、禧滋燕、兴科锐、考拉妈妈;

【常年顾问】中国电建、多联塑胶、营门电缆、华美牙科、郫县豆瓣、豪威马术俱乐部、华阳串根香、睿美水族、文质周末、易中餐、源和森客、华阳客运、兴科锐、汇鸿教具;

【人力资源】爱众综合能源、爱众能源工程、遂宁发展水务、遂宁发展投资、光良白酒、新斯顿制药、新疆金和集团、森普管材、科理特智能科技、九州慧图、锦江绿道、扬程建设、中国海油、中国石油、华西集团、高辰建筑、文质周末、四川城建、中商国创、中德绿建、源和森客、高辰建筑、福瑞居、浩洲实业、兴科锐、百仕达装饰;

【股权激励】锦城御建筑、梦绿春天、天兴体表、四川新力葆、同创伟业、视点映画;

【市场调研】水电五局五兴物业、华西集团 、睿美水族、重庆开州调研、广安爱众、郫都区安靖镇、是钢实业、有色科技、上东国际、华阳串根香、阳光时代幼儿园;

【专项报告】东游硒荡、中晶环能、雅丽兴科技、野马汽车、张飞啤酒、成都电视台、鸿湖州际养老产业、顶火房车、锦思文化、塔山茶叶、文汉物流、新加披伊顿幼儿园、新疆金远惠、瑞吉和丰商贸、巴蜀物流、都江堰伊斯兰文化博物馆、贵州雅立包装、川信门窗;

【内训拓展】华为、中国电建、中国建设银行、掌上明珠家居、飞宇门窗、英王漆、合景泰富、宏泰集团、西南财经大学、新鲜果子、畅联物流、米袋金融。

成都管理咨询公司-重庆管理咨询公司-四川管理咨询公司-成都咨询公司-成都咨询

成都可行性研究报告-成都商业计划书-成都产业规划-成都报告撰写机构-成都专业报告撰写